タザキの投資本案内「投資の大原則」/資産運用の勉強1冊目として最強!時間がお金を育てる“複利”の効果を学べ

東京ウォーカー(全国版)

こんにちは。YouTubeチャンネル「聞いてわかる投資本要約チャンネル」を運営している、二児の父でサラリーマン投資家のタザキ(

@tazaki_youtube

)と申します。

学生時代に株の魅力を知って以来、投資本好きが高じて自分の学びをYouTubeで発信したところ、想像以上の反響を呼び、3年間でチャンネル登録者が10万人を超えました。これまでに読んだ投資・マネー系の本は300冊以上。

ここでは、多くの投資本やマネー本を読んできた経験から、特におすすめの書籍や、コスパの高い書籍を、経験値や投資スタイル別で本を紹介していきます。第1回目となる今回は

「投資の大原則」(著:バートン・マルキール、チャールズ・エリス/日経BP)

を取り上げます。

初心者でも挫折せずに読める「投資の大原則」

この本は、二人のベストセラー作家、「ウォール街のランダム・ウォーカー」のバートン・マルキールと「敗者のゲーム」のチャールズ・エリスによる共著です。

それぞれの本を読もうと思うと、800ページ以上になりますが、この本は200ページ程度で王道の「投資の大原則」のエッセンスが詰まっているため、全く投資の知識のない初心者でも読みやすいのが特徴です。

「時は金なり」時間をかければお金は増える

「時は金なり」という言葉があります。アメリカの政治家、ベンジャミン・フランクリンの「Time is money」を日本語訳した言葉とされています。

「時間はお金を大事にするのと同じように、大切にしなさい」という意味で一般的に使われていますが、本書は違う意味でこの言葉を使っています。

「時間をかけて複利で投資をすればお金は誰にでも確実に増やせる」

という意味です。

その一方で、現金をそのまま置いておくと、価値は減価してしまいます。

「お菓子の金額は変わらないのに、内容量がいつの間にか減っていた」というのはよくあります。これは、インフレにより同じ金額で買えるものが減っているためです。

複利で運用をしていけば、インフレ対策にもなります。まずはこの複利と単利の違いを解説します。

アインシュタインが「人類最大の発明」と言った複利の仕組み

この複利というのが大変重要で、アルバート・アインシュタインは「複利は人類最大の発明。知っている人は複利で稼ぎ、知らない人は利息を払う」と言いました。複利は、敵に回すとあなたの財布を破綻させる力がありますが、味方にすれば資産形成を加速させてくれるものです。

100ドルがあったとして、それを単利10%で運用するのか、複利10%で運用するのかによって大きく結果は変わってきます。

単利だと、元本100ドルに対して10%なので、毎年10%増えていきます。毎年10ドルずっと増えていき、10年で10×10で100ドル、合計200ドルになります。

それに対して複利です。1年目は10%増えて110ドルというのは変わりません。2年目はこの110ドルの10%つまり11ドル増えるということになるので121ドル。いわゆる

「利子の利子」

がつくのです。

複利は借金していたら恐ろしい言葉ですが、運用者側から見たら最高の言葉です。毎年増える量が少しずつ増加していき、10年後には260ドルになります。

この10年の間だけでも単利と複利の違いで、60ドルもの差が出ています。これは時間が長くなれば長くなるほど差がさらに大きくなります。

それほど時間がお金が増えることにもたらす影響というのはすごく大きく、それを象徴する言葉として「

若者が無駄に使った1ドルは退職時の10ドルに値する

」ということが書いてあります。

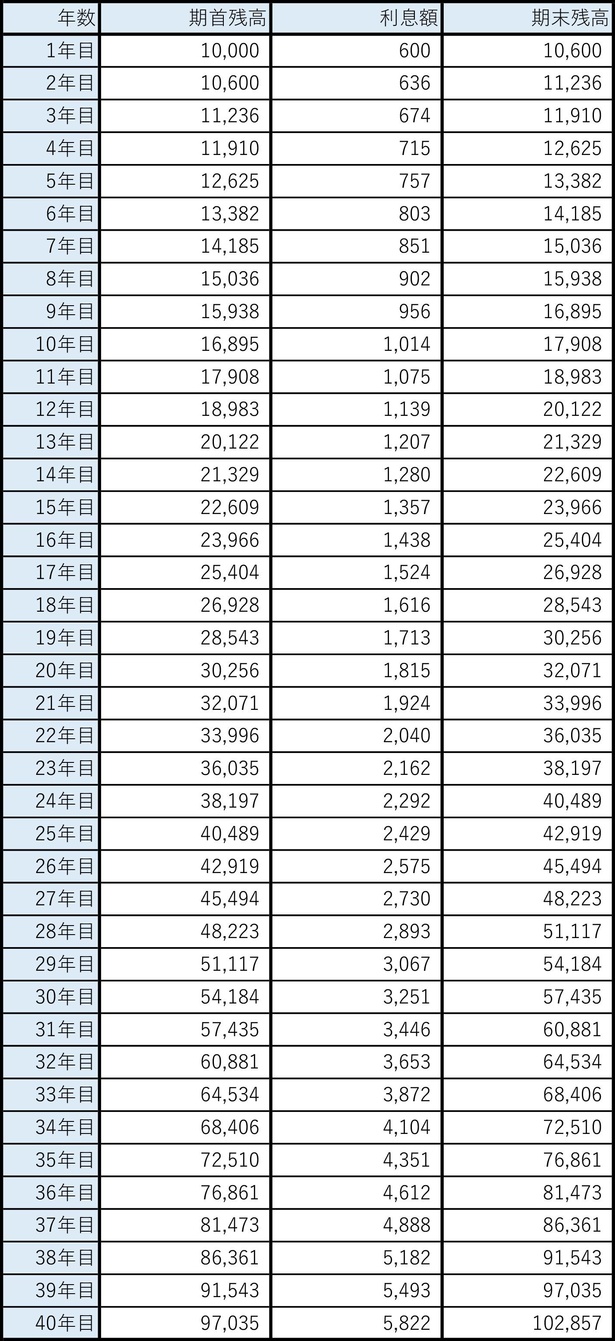

仮に若い人が、1万円で何か無駄な浪費をするとしましょう。その1万円を投資に回し6%のリターンで運用できていたとしたら、12年では2倍、40年では10倍に!

たった1万円でも、無意味な浪費をしてしまえば、それが退職する頃には10倍の損になるのです

。

ほとんどの人にとっての賢明な選択は「インデックスファンド」

この本では、基本的には

低コストのインデックスファンド(市場全体の動きを表す代表的な指数に連動)で運用する

ことが推奨されています。簡単に長期・分散・低コストで積立投資ができるため、アクティブファンド(運用担当者が独自に投資先や配分を決める)を選ぶのが難しい方にとって、最善策と言えますよね。

インデックスファンドは市場全体の平均リターンを得られるファンドで、ほとんどの人にとってはこれを買うのが賢明な選択になります。そして自動的に再投資設定をすれば、放置してるだけでどんどん「複利の効果」を享受できます。基本的に個別の銘柄を選んだりする必要がないということです。

コスト削減によるリターンは「唯一確実な利益」

また、アクティブファンドがインデックスファンドに負ける大きな理由の一つとして、手数料の高さがあります。

投資において、リターンの大きさはその年によって変わってしまう不安定なものですが、コストの削減によるメリットは、確実に得られます。

投資顧問会社ウィンダム・キャピタル・マネジメントのCEOマーク・クリッツマンの見積もりによると、長期的に見て、コスト差なども考慮した上で、

アクティブファンドは平均年利4.3%プラスのリターンを出さないとインデックスファンドに勝てない

と言っています。

インデックスファンドに5年、10年連続で、4.3%上回り続ける商品は、かなり少ないでしょう。

多くの中からそのような商品を見つけ出すのは至難の業なので、大抵の人にとってはインデックス投資の方が、長期投資する上でのベストな選択であると言われているゆえんですね。

積立投資は保険

また、定額購入(ドルコスト平均法)による積立投資をすれば、高値掴みの心配が減ります。

もちろんドルコスト平均法がいつでもベストな選択ではありません。上昇相場では、当然最初に一括投資し、株式市場への露出させる時間を多くする方がリターンは高まります。

しかし、一括投資してしまうのはなかなか精神的に怖さもあるのではないでしょうか?

上昇相場であれば、「今買えば高値掴みになるのではないか?」と様子見したくなり、そうしているうちに、さらに高くなってしまったなんてことは投資ではよくあります。

逆に下落相場では、「落ちてくるナイフはつかむな」という格言も示すように、底打ちするまで待ちたくなります。どちらの相場にしても完璧なタイミングで購入するのは不可能に近いです。

ドルコスト平均法は、完璧なタイミングで買える方法ではありませんが「精神的な後悔を減らす効果」はあるでしょう。結局、ドルコスト平均法は、保険のようなものなのです。

分散投資とアセットアロケーション

続いて、分散投資とアセットアロケーション(資産を何に投資するか、配分を決めること)について説明します。

結論としては、株式と債券を組み合わせることによって、ポートフォリオを作ることが推奨されています。

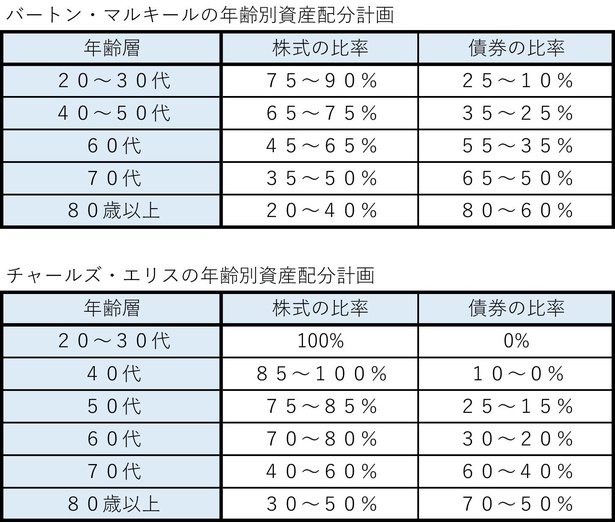

その中で、2人の著者バートンとチャーリーが、それぞれ年代に応じておすすめする株式債券比率を示してくれています。

チャールズ・エリスは20代~30代は株式100%を推奨。

バートン・マルキールは、20代~30代は株式を75%から90%くらいにして、債券にも多少配分し、分散するスタイルですね。

リスク許容度も資産額も人によるので、ベストな配分は変わるはずですが、目安にはなるでしょう。

どちらにしても共通しているのは、

年齢が上がれば上がるほど株式の比率を下げていき、債券の比率を上げていきましょう

ということです。

基本的に運用する長い時間が残っている若い世代は、株式比率を高めに設定しておきましょう。その一方で高齢になるにつれ、先の運用期間も短く、時間をかけて増やす代わりに安定性を重視するために、債券の比率をあげましょうと言うことですね。

運用していれば、株式・債券比率がだんだん崩れていきます。それを正す

リバランス

をすることで、長期リターンが高まることが分かっています。

リバランスでリターンが向上する

理想的なアセットアロケーションを作ったにもかかわらず、下落相場になれば株式評価額が下がり、ポートフォリオ全体の株式比率が下がります。上昇相場であればその逆に動くように、理想的な配分はズレてしまうわけです。

このようなズレを解消させるのがリバランスです。相対的に価値の上がった資産を売り、価格の下がっている資産を買い増せば、バランスが取れます。

リバランスした方が長期リターンは高くなるのですが、やりすぎてもいけません。売買にコストがかかっているので、だいたい年に1回とか、半年に1回程度で十分です。

最後に

インデックスファンドを長期的に積み立て続けるドルコスト平均法で、年に1回程度のリバランスを行うことは、ほとんどの人にとっての「投資の大原則」

と言えます。

とはいえ完璧な人間はいないので、実は著者2人も一部、個別株を買っているそうです。2人とも個別株の選択は不合理だと考えつつも、やっているようです。

まあ、これはもう楽しみというかちょっとした「ギャンブル」ではないでしょうか。ただしここがポイントで、退職後の資金という絶対に守りたい部分はインデックスファンドで確保しつつ、プラスアルファの自由なお金で個別株を買っているのです。

インデックスファンドによる心の安心があるからこそ、個別株もやれるということですね。インデックスファンドの最大の弱点である「退屈で面白くない」という点を、余剰資金の運用で補っているということです。

タザキのまとめ「資産運用の勉強1冊目」

本書は、誰にでも自信を持って

「資産運用の勉強1冊目」

としておすすめできる本です。

約200ページという読みやすいボリュームと内容でありながらも、投資の世界にはその中には収まりきらない「さらなる深み」があることも示唆しており、巻末には推薦図書も掲載されています。

もちろん、両著者の代表作「ウォール街のランダム・ウォーカー」と「敗者のゲーム」も推薦されています。

本書は理解しやすい内容であるがゆえ、ちょうどよく初心者の知識欲を満たしてくれる一方で、中には物足りないという読者もいるかもしれません。

ただ本書は「その先」も用意されているので、「投資知識の沼」にハマっていくきっかけとなる1冊になることは間違いありません。何を隠そう、私自身もその一人ですからね。

この記事の画像一覧(全4枚)

キーワード

テーマWalker

テーマ別特集をチェック

季節特集

季節を感じる人気のスポットやイベントを紹介

おでかけ特集

今注目のスポットや話題のアクティビティ情報をお届け

キャンプ場、グランピングからBBQ、アスレチックまで!非日常体験を存分に堪能できるアウトドアスポットを紹介